Liquidazione Automatica: tutto quello che devi sapere

Quando parliamo di liquidazione automatica ci riferiamo al meccanismo che chiude posizioni aperte quando il collaterale scende sotto una soglia di sicurezza. Liquidazione Automatica, processo che interviene automaticamente per vendere asset e ripristinare il margine richiesto, è anche conosciuta come forced liquidation. Questo strumento è strettamente legato al Margin Call, avviso che segnala la necessità di aumentare il collaterale per evitare la liquidazione, e al Smart Contract, codice auto‑eseguibile che gestisce le regole di liquidazione nei protocolli DeFi. In sintesi, la liquidazione automatica comprende il margin call, richiede un collaterale sufficiente e utilizza smart contract per operare senza intervento umano.

Perché la liquidazione automatica è cruciale nel trading con leva

Nel mondo del trading a leva, gli investitori prendono in prestito capitale per amplificare i profitti, ma aumentano anche il rischio di perdita. Quando il valore dell'asset scende, il sistema di margin call avvisa l'utente; se l'utente non aggiunge fondi, il meccanismo di liquidazione automatica interviene per proteggere l'exchange o il protocollo da default. Gli exchange tradizionali e le piattaforme DeFi impostano soglie diverse: ad esempio, una piattaforma di futures può liquidare al 20 % di margine residuo, mentre un protocollo DeFi può impostare il 15 % per ridurre il rischio di insolvenza. La presenza di smart contract garantisce che la liquidazione avvenga in pochi secondi, limitando la volatilità e mantenendo l'integrità del mercato. Il risultato è che il trader deve monitorare costantemente il livello di margine, usare strumenti di gestione del rischio e considerare l'uso di stop‑loss per limitare la probabilità di una liquidazione forzata.

Le implicazioni vanno oltre il singolo trader: gli exchange, i market maker e gli investitori istituzionali dipendono da un sistema di liquidazione affidabile per evitare catene di default che potrebbero destabilizzare l'intero ecosistema. Nel settore DeFi, le liquidazioni automatiche sono integrate nei pool di liquidità, dove gli utenti possono guadagnare commissioni fornendo collaterale a chi rischia di essere liquidato. Questo crea un circolo virtuoso di incentivi, ma introduce anche la necessità di comprendere come i meccanismi di burn, di fee e di slippage influenzino il risultato finale. I lettori troveranno nelle guide seguenti esempi pratici di come impostare avvisi, utilizzare bot di monitoraggio e scegliere exchange con politiche di liquidazione trasparenti. Preparati a scoprire strategie concrete per proteggere il tuo capitale, capire quando il mercato attiva una liquidazione automatica e come reagire al meglio per limitare le perdite.

Comprendere la sovracollateralizzazione nei prestiti crypto

Categorie

MESSAGGI RECENTI

Guida Completa per Eseguire un Nodo Validatore su Blockchain

Guida pratica per eseguire un nodo validatore su blockchain: requisiti hardware, finanziari e operativi per Ethereum, Solana, Polkadot, TON e Cosmos. Scopri cosa serve davvero e come evitare errori costosi.

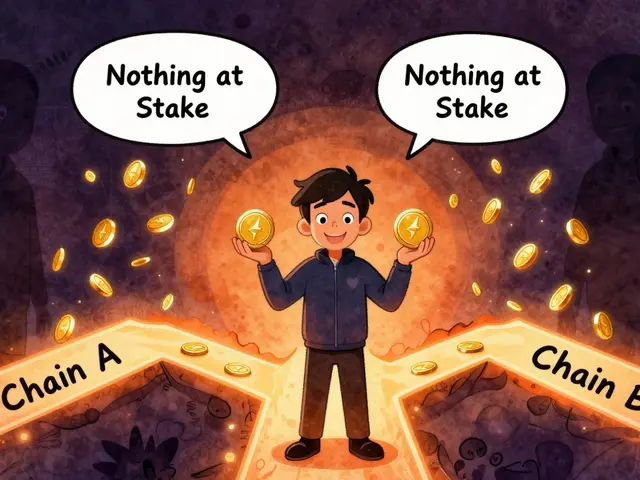

Problema Nothing at Stake nel Proof of Stake: Spiegato in Dettaglio

Il problema Nothing at Stake mette a rischio la stabilità delle blockchain Proof of Stake. Scopri come lo slashing di Ethereum ha risolto questa vulnerabilità, cosa significa per i validatori e perché la rete è ora più sicura che mai.

CBDC vs criptovalute private: sviluppo, sfide e competizione

Scopri lo stato attuale delle CBDC, le sfide tecniche, le iniziative transfrontaliere e come competono con le criptovalute private per pagamenti, privacy e regolamentazione.

Bitstamp recensione 2025: sicurezza, commissioni e confronto con gli exchange più popolari

Scopri la recensione completa di Bitstamp nel 2025: sicurezza, commissioni, criptovalute disponibili e confronto con i principali exchange.

I migliori paesi per il trading di criptovalute nel 2025

Scopri i migliori paesi per il trading di criptovalute nel 2025: Emirati Arabi Uniti con zero tasse, Svizzera con regole chiare, Singapore con infrastruttura avanzata e Portogallo per i residenti. Confronta tasse, regolamentazioni e costi reali.