Calcolatore di sovracollateralizzazione per prestiti crypto

Calcola il rapporto di sovracollateralizzazione

Risultati

Inserisci i valori per visualizzare il rapporto di sovracollateralizzazione

Guida

Ratio minimo richiesto: Tipicamente tra il 150% e il 300% a seconda dell'asset

Risoluzione consigliata: Se il rapporto scende sotto il 150%, il collaterale potrebbe essere liquidato

Per calcolare il valore minimo del collaterale necessario: Importo prestito x 1.5

Il mondo della finanza decentralizzata (DeFi) offre la possibilità di ottenere crediti senza passare per le banche tradizionali, ma la volatilità delle criptovalute richiede un meccanismo di sicurezza solido. Questo meccanismo è la sovracollateralizzazione, ovvero il vincolo di offrire un collaterale di valore superiore al prestito richiesto. Scopriamo come funziona, quali vantaggi porta e quali criticità comporta.

Che cos'è la sovracollateralizzazione?

sovracollateralizzazione è una pratica finanziaria in cui il debitore fornisce un valore di garanzia maggiore rispetto all'importo del prestito (ad esempio, un prestito di 10.000$ richiede un collaterale di 15.000$). Il surplus di valore funge da cuscinetto contro le oscillazioni di prezzo tipiche delle criptovalute, riducendo il rischio di perdita per il creditore.

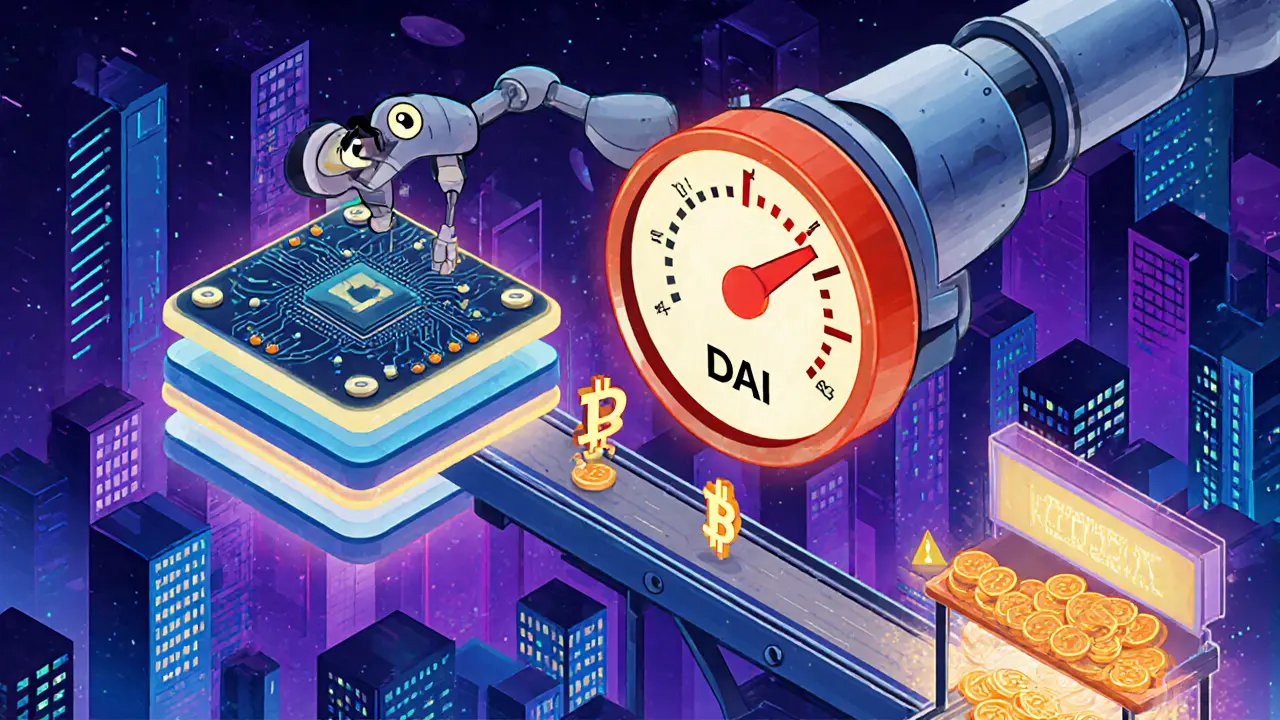

Come funziona nei prestiti crypto DeFi

Nel contesto dei prestiti crypto offerti su piattaforme DeFi, l'intero processo è governato da smart contract contratti auto‑eseguibili che gestiscono l'intera logica del prestito. Quando il richiedente invia una richiesta, il protocollo verifica che il rapporto tra il valore del collaterale e quello del prestito (il ratio di collaterale) soddisfi la soglia minima predefinita, tipicamente tra 150% e 300% a seconda dell'asset.

Meccanismi chiave: monitoraggio e liquidazione

Una volta erogato il prestito, il valore del collaterale viene monitorato in tempo reale grazie alla natura pubblica della blockchain. Se il prezzo dell'asset collaterale scende sotto il livello di sicurezza, il liquidazione automatica attiva il meccanismo di vendita forzata del collaterale per ripristinare il rapporto di sicurezza.

- Il monitoraggio avviene 24/7, senza interruzioni.

- Le soglie di liquidazione sono programmate nello smart contract e non possono essere modificate unilateralmente.

- Se il collaterale è sufficiente, il prestito può rimanere attivo indefinitamente.

Vantaggi per i creditori

I prestatori, inclusi fornitori di liquidità e istituzioni, trovano nella sovracollateralizzazione un potente strumento di mitigazione del rischio. L'uso di stablecoin come garanzia (es. USDC, DAI) riduce la volatilità rispetto a criptovalute come ETH o BTC consente una valutazione più prevedibile del valore collaterale.

In caso di insolvenza, il creditore recupera il valore vendendo il collaterale, diminuendo drasticamente il rischio di perdita totale. Inoltre, la possibilità di riutilizzare lo stesso collaterale tramite la rehypothecation (riutilizzo in più operazioni) aumenta l'efficienza del capitale.

Motivazioni dei mutuatari

Perché un utente accetterebbe di bloccare più asset di quanti ne riceva? Le ragioni principali includono:

- Evita la tassazione sulle plusvalenze vendendo il crypto e pagando le imposte.

- Presume un apprezzamento futuro del collaterale, così da recuperare un bene più prezioso al rimborso.

- Usa i fondi ottenuti per effettuare operazioni di trading con leva, potenziando le opportunità di profitto.

Svantaggi e rischi per i richiedenti

La sovracollateralizzazione comporta comunque dei costi. Il principale è il costo opportunità: gli asset bloccati non possono essere impiegati altrove, riducendo la capacità di generare ritorni su altri investimenti. Inoltre, la gestione richiede attenzione costante; il mutuatario deve monitorare il valore del collaterale e, se necessario, aggiungere più garanzia per evitare la liquidazione.

Un altro limite è l'accessibilità: chi non possiede una quantità significativa di crypto non può accedere a questi prestiti, limitando l'inclusione finanziaria.

Confronto: sovracollateralizzazione vs sottocollateralizzazione

| Caratteristica | Sovracollateralizzazione | Sottocollateralizzazione |

|---|---|---|

| Rapporto collaterale/prestito | > 150% (spesso 200‑300%) | <150% (es. 80‑120%) |

| Rischio per il creditore | Basso, grazie al cuscinetto | Alto, dipende dalla valutazione creditizia |

| Accessibilità per il mutuatario | Richiede asset significativi | Più inclusiva, ma richiede sistemi di valutazione creditizia |

| Complessità operativa | Monitoraggio continuo, liquidation automatizzata | Gestione creditizia, possibili processi manuali |

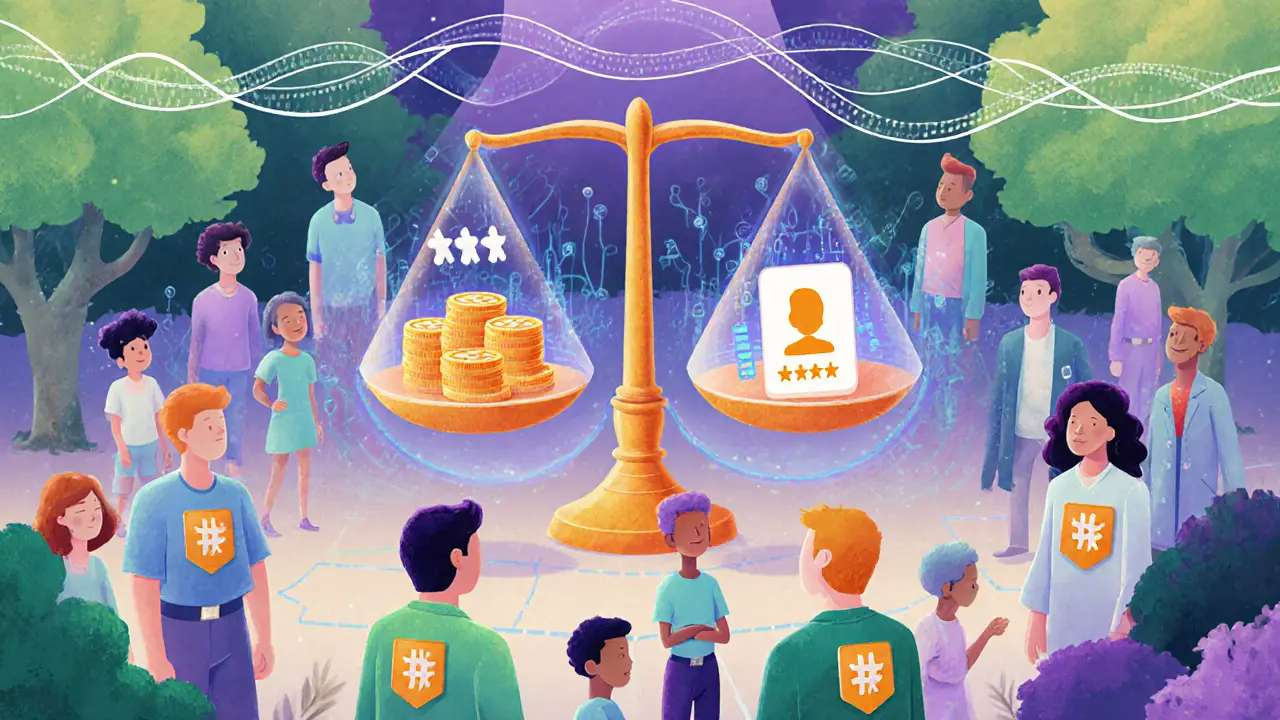

Prospettive future: verso una creditazione più flessibile

La community DeFi sta lavorando su soluzioni per ridurre la dipendenza dalla sovracollateralizzazione. Alcuni progetti sperimentano sistemi di reputazione decentralizzata che valutano il comportamento on‑chain dell'utente per assegnare limiti di credito più alti. Allo stesso tempo, le identità decentralizzate (DID) potrebbero integrare dati off‑chain, consentendo prestiti “under‑collateralizzati” senza compromettere la sicurezza.

Finché la volatilità delle crypto rimane alta e le infrastrutture creditizie tradizionali non sono integrate, la sovracollateralizzazione continuerà a essere lo standard di riferimento, ma si prevede una graduale evoluzione verso modelli ibridi più efficienti.

Riepilogo veloce

- La sovracollateralizzazione richiede un collaterale superiore al valore del prestito, tipicamente 150‑300%.

- Gli smart contract gestiscono monitoraggio continuo e liquidazione automatica.

- Vantaggi: riduzione del rischio per i creditori, possibilità di usare stablecoin come garanzia stabile.

- Svantaggi: costi opportunità per i mutuatari e complessità di gestione.

- Il futuro punta a reputazioni on‑chain e identità decentralizzate per rendere possibili prestiti meno sovracollateralizzati.

Domande frequenti

Che rapporto di collaterale è considerato “sovracollateralizzato”?

Di solito il valore del collaterale deve superare il 150% dell’importo del prestito; molte piattaforme fissano il rapporto a 200‑300% per gestire la volatilità.

Quali asset sono più usati come collaterale?

Le stablecoin (USDC, DAI) sono le più comuni perché mantengono un valore stabile; anche ETH, BTC e token di governance vengono utilizzati ma richiedono un margine più alto.

Cosa succede se il valore del collaterale scende sotto la soglia?

Lo smart contract avvia la liquidazione automatica, vendendo parte o tutto il collaterale sul mercato per riportare il rapporto al livello di sicurezza.

Posso ottenere un prestito crypto senza sovracollateralizzazione?

Alcune piattaforme offrono prestiti non collaterali, ma sono rari e di solito richiedono prove di reddito o una buona reputazione on‑chain. La maggior parte dei protocolli DeFi ancora richiede la sovracollateralizzazione.

Quali sono i rischi principali per il mutuatario?

Il principale è il costo opportunità: i fondi bloccati non possono essere investiti altrove. Inoltre, se il mercato è molto volatile, il mutuatario potrebbe dover aggiungere altro collaterale per evitare la liquidazione.