Se hai fornito liquidità in un pool DeFi come Uniswap o Sushiswap, probabilmente hai visto un avviso che diceva perdita impermanente. Ma cosa significa davvero? E soprattutto: come si calcola?

La perdita impermanente non è un’uscita di denaro dal tuo portafoglio. È un’opportunità persa. Immagina di mettere 1 ETH e 1.600 USDC in un pool 50/50 quando l’ETH vale esattamente 1.600 USD. Se dopo un mese l’ETH sale a 2.000 USD, il tuo pool si aggiusterà automaticamente: avrai meno ETH e più USDC rispetto a prima. Ma se avessi semplicemente tenuto i tuoi token in portafoglio, ora avresti 1 ETH (valore 2.000 USD) e 1.600 USDC. Il tuo portafoglio nel pool vale meno di quello che avresti avuto fuori dal pool. Questa differenza è la perdita impermanente.

Perché si chiama "impermanente"?

Il termine "impermanente" viene da una cosa semplice: se il prezzo dell’ETH torna a 1.600 USD, la perdita scompare. Non hai perso soldi. Hai solo guadagnato meno di quanto avresti potuto. Ma se ritiri la liquidità quando il prezzo è ancora alto, quella differenza diventa reale. È qui che l’impermanente diventa permanente. La maggior parte dei nuovi utenti pensa di aver perso denaro. In realtà, hanno solo guadagnato meno di quanto avrebbero potuto. Questo è un punto cruciale.

La formula base per i pool 50/50

Per i pool più comuni - quelli con un 50% di un token e il 50% di un altro - esiste una formula diretta:

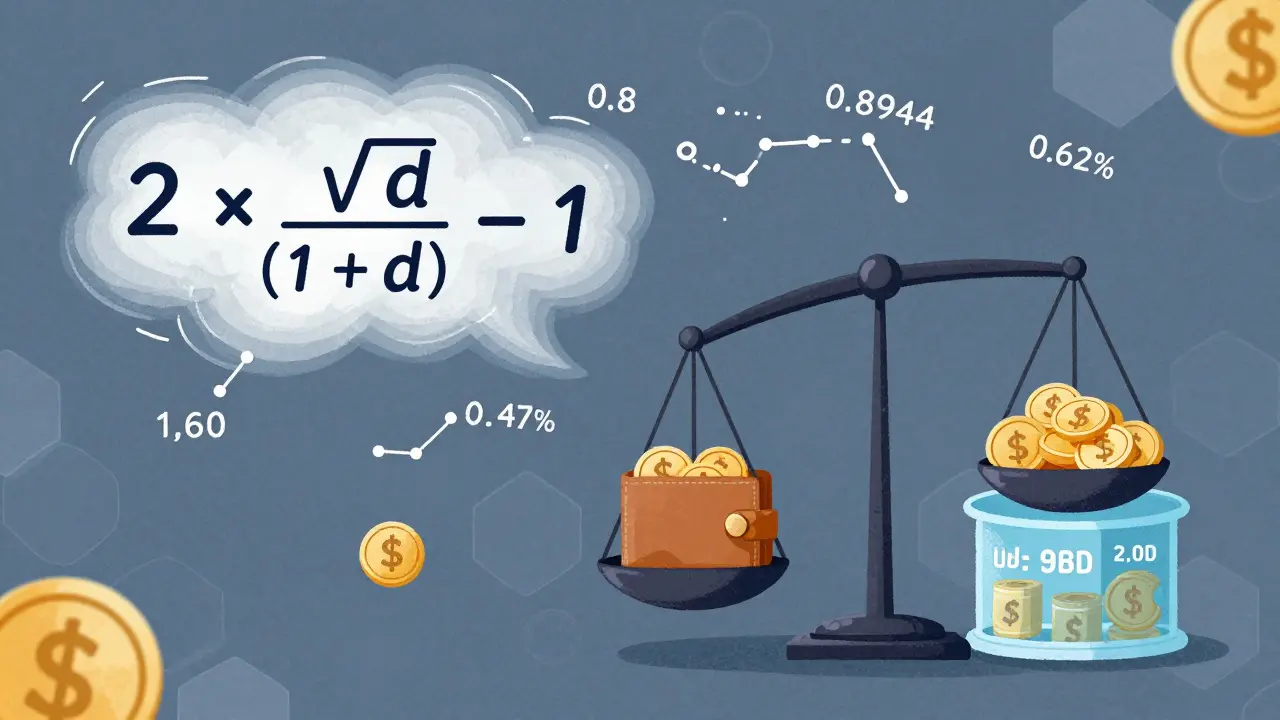

Perdita Impermanente = 2 × √d / (1 + d) − 1

Dove d è il rapporto tra il prezzo iniziale e il prezzo corrente. Non è il cambio in percentuale. È il rapporto. Se l’ETH passa da 1.600 a 2.000 USD, il rapporto d è 1.600 / 2.000 = 0,8.

Calcoliamo:

- √0,8 = 0,8944

- 0,8944 / (1 + 0,8) = 0,8944 / 1,8 = 0,4969

- 2 × 0,4969 = 0,9938

- 0,9938 − 1 = −0,0062

Cioè: −0,62%. Una perdita impermanente del 0,62%. Piccola, ma reale.

Se l’ETH raddoppia (da 1.600 a 3.200 USD), d = 1.600 / 3.200 = 0,5:

- √0,5 = 0,7071

- 0,7071 / 1,5 = 0,4714

- 2 × 0,4714 = 0,9428

- 0,9428 − 1 = −0,0572 → −5,72%

Se l’ETH triplica (da 1.600 a 4.800 USD), d = 0,333:

- √0,333 ≈ 0,577

- 0,577 / 1,333 ≈ 0,433

- 2 × 0,433 = 0,866

- 0,866 − 1 = −0,134 → −13,4%

Questi numeri non sono teorici. Li hai visti su Zapper.fi, DeBank o CoinTracker. Sono esatti.

Perdita impermanente con pesi diversi (non 50/50)

Non tutti i pool sono 50/50. Alcuni sono 80/20, 95/5, o anche 70/30. Le formule cambiano. Per un pool con un peso w per il primo asset e 1−w per il secondo, la formula diventa:

Perdita Impermanente = (2 × √(d^w × (1−w)^(1−w))) − (d^w + (1−w)^(1−w))

Supponiamo un pool 80/20 ETH/USDC. L’ETH sale da 1.600 a 2.000 USD (d = 0,8). w = 0,8.

- d^w = 0,8^0,8 ≈ 0,8365

- (1−w)^(1−w) = 0,2^0,2 ≈ 0,7248

- √(0,8365 × 0,7248) = √0,6063 ≈ 0,7786

- 2 × 0,7786 = 1,5572

- 1,5572 − (0,8365 + 0,7248) = 1,5572 − 1,5613 = −0,0041 → −0,41%

Curioso: con un peso più sbilanciato, la perdita impermanente è minore. Perché? Perché hai meno esposizione al token volatile. Se il 95% del tuo pool è USDC, il prezzo di ETH non ti fa molto male. Ma se ETH crolla, anche tu crolli. È un compromesso.

Uniswap v3 e la liquidità concentrata

Uniswap v3 ha cambiato tutto. Non più liquidità distribuita tra 0 e ∞. Ora puoi scegliere un intervallo di prezzo, tipo da 1.500 a 2.500 USD per l’ETH. Dentro quell’intervallo, la tua liquidità funziona come in v2. Fuori da quell’intervallo? Non guadagni più fee. E se il prezzo esce dal tuo intervallo, la tua perdita impermanente può diventare molto più grande - e molto più veloce.

Se metti liquidità in un intervallo stretto e il prezzo scappa, il tuo pool si trasforma in 100% di un solo token. E se quel token scende, perdi tutto. Non è più una perdita impermanente. È una perdita reale. Molti utenti di v3 hanno perso soldi perché pensavano di "scommettere" su un prezzo, ma non avevano capito che la loro liquidità non era più protetta.

Secondo uno studio di Gauntlet Network (ottobre 2023), i pool v3 con intervalli stretti hanno subito il 38% in più di perdita impermanente rispetto ai pool v2 per lo stesso movimento di prezzo. Non è un bug. È un feature. Ma devi saperlo usare.

Curve e i pool stabili

Curve è diversa. Usa un’altra matematica. Non x*y=k. Usa x+y=k. Questo significa che se stai mettendo USDC e DAI - entrambi a $1 - il prezzo non si muove quasi mai. La perdita impermanente è quasi zero, anche con movimenti del 5-10%. È per questo che Curve è il posto dove vanno i grandi volumi di stablecoin. La perdita impermanente è quasi inesistente. Ma i fee sono bassi. È un trade-off: sicurezza vs rendimento.

Le fee compensano la perdita?

Qui sta il cuore della decisione. La perdita impermanente non è l’unico fattore. Hai anche le fee. Se fornisci liquidità in un pool con un APY del 50%, e l’ETH sale del 100%, la perdita impermanente è del 5,7%. Ma se in sei mesi hai guadagnato 30% in fee, allora hai un guadagno netto.

Un utente su Reddit ha riportato: ha messo 1.000 USD in ETH/USDC. L’ETH è salito del 50%. La perdita impermanente era del 10,2%. Ma le fee accumulate hanno dato il 13,9%. Risultato: guadagno netto del 3,7%.

Altri hanno perso: pool con token altamente volatili, fee bassissime (meno del 5% annuo), e un prezzo che è andato a 5x. Perdita impermanente: 25,5%. Fee: 12%. Perdita netta: 13,5%. Non è un errore di calcolo. È un errore di scelta.

Come calcolarla in pratica

Segui questi 5 passi:

- Registra quanti token hai depositato e a quale prezzo (es. 1 ETH a 1.600 USD, 1.600 USDC).

- Calcola il valore iniziale del tuo portafoglio: 1.600 + 1.600 = 3.200 USD.

- Controlla il prezzo corrente dei token (es. ETH a 2.000 USD).

- Usa la formula x*y=k per calcolare quanto ETH e USDC hai ora nel pool. Se il prezzo è salito, avrai meno ETH e più USDC. Usa un calcolatore online o un foglio Excel.

- Confronta il valore attuale del tuo pool con il valore che avresti avuto tenendo i token. La differenza è la perdita impermanente.

Usa strumenti come CoinGecko Impermanent Loss Calculator o Daily Defi Calculator. Ma ricorda: questi strumenti non includono le fee. Devi aggiungerle da solo.

Consigli pratici

- Non fornire liquidità a token sconosciuti con volatilità alta e fee basse. È un gioco a perdere.

- Se vuoi guadagnare, scegli pool stabili (ETH/USDC, WBTC/USDT) o pool con fee elevate (almeno 20% APY).

- Se usi Uniswap v3, non mettere liquidità in intervalli troppo stretti. Lascia spazio al movimento.

- Calcola la perdita impermanente prima di entrare. Non aspettare che ti dica Zapper.fi.

- Usa la regola del pollice: se un token sale del 100%, la perdita impermanente è circa il 5,7%. Se sale del 200%, è circa il 13,4%. Se sale del 300%, è circa il 20%. Ti aiuta a capire se vale la pena.

Il futuro della perdita impermanente

Le nuove tecnologie stanno cercando di ridurla. Uniswap v4 permette di creare pool personalizzati. Progetti come Kwenta stanno sviluppando "auto-rebalancing" che spostano automaticamente la liquidità quando la perdita impermanente sale troppo. Delphi Digital prevede che entro il 2026, l’80% dei pool avrà fee dinamiche che si adattano alla volatilità.

Ma la matematica di base non cambierà. La perdita impermanente è una conseguenza inevitabile di come funzionano gli AMM. Non è un bug. È una caratteristica. L’unico modo per vincerla non è eliminarla. È capirla, calcolarla, e usarla per scegliere meglio.

La perdita impermanente è un vero e proprio errore di denaro?

No. Non è un’uscita di denaro. È un’opportunità persa. Se tieni i token in portafoglio e il prezzo sale, guadagni di più. Nel pool, il tuo capitale si riassegna automaticamente per mantenere l’equilibrio. Se ritiri quando il prezzo è cambiato, scopri che hai meno valore rispetto a se avessi semplicemente tenuto i token. Ma se il prezzo torna indietro, la perdita scompare. Per questo si chiama "impermanente".

Posso evitare la perdita impermanente?

Non completamente. Ma puoi ridurla. Scegli pool con asset correlati (es. ETH/USDC, non ETH/UNI). Usa pool stabili come Curve per stablecoin. Evita pool con token molto volatili e fee basse. Se usi Uniswap v3, non mettere liquidità in intervalli troppo stretti. La perdita impermanente è più alta quando il prezzo si muove molto e il tuo pool è sbilanciato.

Perché i pool 80/20 hanno meno perdita impermanente?

Perché hai meno esposizione al token volatile. Se il 80% del tuo pool è USDC e solo il 20% è ETH, un aumento del prezzo di ETH ti fa meno male. Il tuo portafoglio non si riassegna così tanto. Ma se ETH crolla, perdi meno anche in quel caso. È un compromesso: meno rischio, meno rendimento.

Le fee possono coprire completamente la perdita impermanente?

Sì, ma non sempre. In pool con fee elevate (oltre il 20-30% annuo) e movimenti di prezzo moderati (meno di 2x), le fee spesso superano la perdita impermanente. Ma se un token sale 5x, la perdita impermanente è del 25,5%. Solo pool con fee molto alte (oltre il 50% annuo) possono compensare. La maggior parte dei pool non arriva a quei livelli.

Devo usare Uniswap v3 o v2?

Se sei principiante, usa v2. È più semplice e meno rischioso. Se sei esperto e sai gestire gli intervalli di prezzo, v3 ti dà più controllo e potenzialmente più fee. Ma se sbagli l’intervallo, la perdita impermanente può essere molto più grande. Non è un upgrade. È un’altra strategia.